Какая финансовая организация лучше: советы по выбору

Первоначально, чтобы определиться с выбором финансовой организации, необходимо тщательно изучить все, что она может предложить.

Узнайте условия кредита, действующие программы и предложения, условия предоставления льгот и наличие особых выгод. Обратитесь в микрофинансовую организацию МиГ Кредит Астана и получите микрокредит в сжатые сроки и на выгодных условиях: https://almaty.migcredit.kz/

Ищите более выгодные условия и вы их обязательно найдете. Высокие ставки встречаются повсеместно, не соглашайтесь на них, даже если деньги нужны очень срочно.

Несколько советов, которые помогут выбрать финансовую организацию:

- Следите за акциями и спецпредложениями. Можно успеть взять деньги под сниженный процент. Также, зачастую, банки сотрудничают с различными организациями, такими как застройщики. Благодаря этому, можно иметь минимальный процент по ипотечному кредиту, если связываться только с аккредитованными компаниями.

- Если вы получаете зарплату в каком-то определенном банке, то лучше брать кредит именно там. Скорее всего, будет иметь место вариант с пониженной процентной ставкой именно для таких клиентов. Плюс оформление документов будет достаточно быстрым.

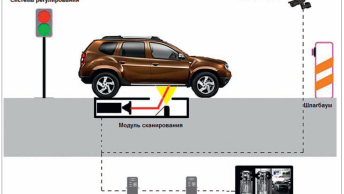

- Если вам необходим кредит для приобретения транспортного средства, то стоит обратиться к государственной программе. Вы можете получить скидку в 10% от машины, в зависимости от того, какой автомобиль собираетесь приобретать, новый или подержанный.

Кроме того, кредиты на автомобили могут оформляться по сниженной процентной ставке, если в данный момент проходит акция. Процедура трейд-ин также позволит получить кредит на выгодных условиях.

Что определяет выбор финансовой организации для кредитования

Потенциальному заемщику выбрать финансовую организацию для получения кредита сложно. Во-первых, постоянно приходится мониторить рынок, искать и анализировать массу банковских предложений. Во-вторых, кредиторы идут на уловки, чем сбивают с толку граждан. Советы знакомых – хороший инструмент при поиске банка, но он не должен быть решающим, т.к. товарища может устраивать та или иная кредитная организация (КО), а вам не подойти.

Из вышесказанного следует, что выбирать банк необходимо обдуманно. Сначала определитесь с целями, на которые собираетесь тратить деньги. От этого зависит, на какие условия кредитования соглашаться. Определяют выбор такие параметры:

- нужная сумма;

- величина обязательных платежей и, сколько вы сможете платить в месяц;

- ставка.

Одним из принципов, на основании которых банками осуществляется кредитование, является платность. Т.е. финучреждение за пользование деньгами станет взимать проценты. Для заемщиков это основной момент, требуемый тщательного анализа. Однако не только его нужно брать во внимание. Один кредитор может предложить меньшую ставку, но на деле окажется, что общая переплата больше, чем в другом банке, где она была на пару процентных пунктов выше.

Обычно кредиторы не требуют при оформлении кредита наличными залог или привлечение поручителя. Но чем больше у них подтверждений того, что вы являетесь благонадежным клиентом, тем больше шансов на одобрение. Охотнее выдают ссуды на выгодных условиях тем, кто имеет хорошую КИ, предъявляет больше документов. Целесообразнее обращаться в банки, где у вас уже сложилось положительное финансовое досье, открыт вклад или открыта зарплатная карта. Также меньшую ставку предлагают работникам компаний-партнеров банковской структуры; простота получения средств. Хорошо, когда КО не требует справку о доходах, обеспечение, обещает вынести решение за короткий промежуток времени. Но чем больше кредитор предоставляет заемщику удобств (касательно требований, сроков, процедуры оформления), тем выше у него риски и, как следствие, полная стоимость кредита; наличие льгот для определенных категорий населения (пенсионеров, студентов, бюджетников, военнослужащих) и прочее.

5 лучших целей кредита

- Покупка мебели и предметов интерьера. Большинство торговых компаний имеют партнерство с кредитными организациями. В некоторых также предусмотрен вариант беспроцентной рассрочки.

- Приобретение автомобиля. Это относится не только к новым машинам, но и к транспорту, бывшему в употреблении. Для получения кредита на автомобиль укажите цель покупки авто, предоставив банку справку-уведомление от автодилера.

- Оплата своего обучения или образование детей. Такие расходы банк воспринимает, как хорошую инвестицию в человека и одну из лучших целей. Так как у заёмщика после этого в перспективе произойдет рост личного дохода, что выгодно всем сторонам договора и увеличивает вероятность возврата денег.

- Покупка недвижимого имущества. Особенно, если запрашивается относительно небольшая сумма, которой не хватает, например, чтобы доплатить разницу для переезда из 1-комнатного жилья в 2-комнатное.

- Приобретение бытовых приборов. Возможно получение обыкновенных ссуд наличными средствами, а также товарных займов, предназначенных именно для таких целей.

Виды обеспечения кредита

Одним из наиболее важных условий, в значительной степени определяющих параметры кредита. Является предоставляемое заемщиком обеспечение. По этому признаку займы делятся на:

- Обеспеченные. Предоставление обеспечения по займу позволяет получить более выгодные условия кредитования, так как заметно снижает риски банка. Существуют различные виды обеспечения, к которым относятся:

- Залог. В этом качестве может быть оформлено любое ликвидное и ценное имущество клиента, например, автомобиль или недвижимость;

- Поручительство. Форма взаимоотношений, когда физические или юридические лица поручаются за заемщика, разделяя с ним ответственность по кредиту;

- Необеспеченные. Кредит выдается без предоставления описанных выше вариантов обеспечения. В этом случае высокий риск подобного займа банк компенсирует серьезной процентной ставкой, ограничивая при этом сумму и продолжительность ссуды.

Документы на получение

Финансовые организации стремятся привлечь как можно больше клиентов, заманивая их лояльными требованиями к пакету документов. Встречаются рекламы, где предлагают быстро оформить кредит по паспорту. Но мы же с вами грамотные люди и должны понимать, что на такой риск разумный банк вряд ли пойдет. Тогда это обман?

Нет, просто все риски окажутся заложены в процентной ставке. Своими деньгами вы обеспечиваете банку солидное вознаграждение за то, что не потрудились собрать необходимые документы.

Кредит получают не только на текущие нужды физических лиц, но и на бизнес.

Перечень документов зависит от вида получаемого займа. Самый простой список для потребительского кредитования:

- паспорт, удостоверяющий вашу личность;

- документы, подтверждающие ваш доход;

- дополнительные документы (например, водительское удостоверение, СНИЛС, загранпаспорт и т. д.)

Намного объемнее получается комплект, если вы берете займ под залог имущества. В этом случае в список добавляются документы, которые так или иначе описывают предмет залога (свидетельство о государственной регистрации жилья, паспорт транспортного средства, отчет об оценке имущества и др.) Банки даже предоставляют несколько месяцев после одобрения кредита, чтобы вы смогли собрать полный комплект.

Что нужно, чтобы получить кредит безработному? Как не парадоксально звучит вопрос, но банки готовы работать и с такими гражданами. Тем более, что к этой категории можно отнести всех, кто не оформлен официально (например, фрилансеры, самозанятые работники, лица, работающие на ИП и др.) К сожалению, в нашей стране это повсеместное явление.

На каких условиях банки выдают деньги в долг лицам без официальной работы:

- если ранее был опыт получения и успешного погашения кредита;

- если клиент готов предоставить залог;

- если есть возможность привлечь платежеспособного поручителя;

- если требуется получить небольшую сумму на короткий срок.

Конечно, получить кредит безработному намного сложнее. Да и условия кредитования будут жестче, чем с документами о доходах и занятости.

Требования к заемщику

В зависимости от выбранного финансового учреждения, требования, которым должен соответствовать любой обращающийся клиент в целом практически идентичны:

- заемщик должен быть гражданином РФ, а в большинстве случаях еще и иметь прописку в регионе размещения банка;

- возраст заемщика может начинаться от 18 лет (часть банков устанавливают ограничения от 21 года на некоторые кредитные продукты), а окончание кредитования должно приходиться на возраст до 65 лет (в редких случаях банки кредитуют людей до 75 лет);

- обязательное условие — чистая кредитная история и небольшая кредитная нагрузка: все это тщательно проверяется менеджерами банка через бюро кредитных историй;

- получить кредит могут только те, кто имеет официальное трудоустройство на последнем месте не менее 6 месяцев (очень редко от 3 месяцев) или могут предоставить реальные выписки о стабильном поступлении денег с иных источников дохода;

- для получения серьезного займа очень важна величина доходов: если его достаточно только на прожиточный минимум рассчитывать на кредитование бесполезно.

Конечно, это далеко не полный список, но — основа для большинства финансовых организаций.

Как оформить и подать заявку

На сайте банка предприниматель оформляет онлайн-заявление на открытие кредита. Предпринимателю нужно:

- Открыть официальную страницу банка.

- Выбрать раздел «Кредитование малого бизнеса».

- Выбрать опцию «Подать заявку».

- Заполнить пустые поля в анкете.

- Указать верный номер мобильного телефона.

- Отправить анкету.

После проверки кредитной репутации и соответствия базовым требованиям, сотрудник финансовой организации принимает предварительное решение по выдаче займа. Кредит для открытия малого бизнеса оформляют в офисе финансовой организации. После получения утвердительного ответа от менеджера организации, предприниматель отправляется в банк с пакетом бумаг. Дальнейшее рассмотрение занимает 3-5 рабочих дней, в зависимости от банка и системы кредитования.

До момента заключения договора о кредитовании, бизнесмен имеет право обсуждать условия займа с несколькими организациями. Подписать бумаги и получить заем можно только в одном банке.

Почему трудно оформить первый кредит?

Оформление первого кредита в жизни человека сопровождается сразу несколькими негативными причинами. Во-первых, банки скептически относятся к такому заемщику, потому что у него нет кредитной истории. Отсутствие кредитной истории не дает банку представления о платежеспособности заемщика, о его надежности. Когда у человека есть кредитная история, по ней всегда легко понять, что за заемщик обращается за деньгами. Например, если в кредитной истории много просрочек, то понятно, что заемщик ненадежный. Если же клиент исправно вносит платежи, то банк без сомнений выдаст первый кредит при условии соответствия основным требованиям. Поэтому наличие кредитной истории так важно для банка при рассмотрении заявки на кредит

Во-вторых, в последнее время чаще всего первый кредит получают в раннем возрасте 18-20 лет. Это еще одна загвоздка на пути получения банковского займа. Немногие кредитные организации выдают кредиты раньше 21-23 лет. Кредиторы не доверяют таким заемщикам, ведь в этом возрасте молодые люди обычно учатся, получают высшее образование.

В-третьих, камнем преткновения при получении кредита могут стать документы, подтверждающие трудоустройство и зарплату. Если заемщик хочет получить первый кредит в раннем возрасте, например, в 18 лет, то на момент получения кредита в банке ему нужно иметь трудовой стаж на последнем месте не менее 3-6 месяце, а за все время — не менее 1-го года. В этом и кроется сложность получения кредита с подтверждающими документами. Заемщик в 18-20 лет может просто не соответствовать требованиям относительно сроков общего трудоустройства и работы на текущем месте.

Подводя итоги

Выбирая форму кредитования, ориентируйтесь на сумму, цель и свободу распоряжения средствами. Возможно, простого овердрафта будет достаточно. Соблюдайте ключевые правила кредитования:

- Трата денег только на согласованные с банком цели.

- Сохранение залогового имущества и соблюдение условий его использования и страхования.

- Своевременное предоставление отчетности и документов, подтверждающих расходование средств.

Рекомендуется составить хотя бы общий бизнес-план на период кредитования (для организации, не для банка), в котором определить возможные форс-мажоры (задержка поступлений от клиентов, например) и способы погашения платежей на этот случай. Можно на собрании участников предусмотреть экстренный сценарий нахождения средств: краткосрочные займы для предотвращения просрочки, отвлечение денег от маловажных проектов (приостановление ремонта, отказ от покупки дорогостоящего автотранспорта и т.д.), использование депозитов и другие и закрепить их решением собрания участников.